Article rédigé en février 2022 par l’équipe d’assistants gérants de Tailored Finance, promotion 2022. Afin de suivre l’actualité, nous vous proposons de lire l’article suivant : https://tailored-finance.fr/point-marche-guerre-russo-ukrainienne/

En Résumé

Il existe de nombreux facteurs et de nombreux risques qui doivent être étudiés et pris en compte lorsque l’on procède à une allocation de portefeuilles, l’un des risques qui a tendance à être négligé, est le risque de géopolitique. Premièrement, car une analyse de ce domaine relève d’un autre secteur de compétences que la finance et son impact n’est pas direct et clairement quantifiable.

Cet article propose une analyse de différents conflits afin de mesurer l’impact de ces derniers sur les marchés financiers et de tirer des conclusions sur les comportements des investisseurs en réponse à ce genre d’événement exceptionnel.

Dans un premier temps, nous analyserons différents conflits historiques comme : la guerre du Vietnam, les deux chocs pétroliers, ainsi que les attaques du World Trade Center ; pour pouvoir prendre du recul sur leurs impacts. Dans un second temps, nous nous appliquerons à étudier des cas plus récents. Nous allons constater l’évolution des comportements face aux différents actes terroristes à partir des années 2000 à nos jours. Enfin, nous proposerons un point sur la situation actuelle en Ukraine afin de comprendre les enjeux et les impacts potentiels sur les marchés.

Cependant, il est nécessaire de souligner la tendance à la hausse des marchés sur le long terme malgré les événements relatés. Les événements décrits auront un fort impact à court et moyen sur les marchés.

Introduction

Depuis le début de la bourse, des événements historiques, comme des conflits mondiaux ont pu impacter négativement, mais aussi positivement les marchés financiers. Par exemple, en Syrie, lors du commencement du conflit interne, les investisseurs sont confrontés à un type de risque qui les inquiète particulièrement, cette réticence s’explique par le risque géopolitique, qui est très difficile à anticiper et à évaluer. L’histoire montre que les conflits, quelles que soient leurs localisations, exercent une forte pression sur les marchés financiers : les bourses « perdent en moyenne 4% par année de conflit », et « font chuter 280 milliards de dollars environ de leur capitalisation boursière par crise » selon les Echos. Concernant les bourses dont les pays sont engagés directement dans le conflit, la situation financière peut très vite se dégrader et une chute de 2% du marché lorsque le conflit débute, et baisse de 1% par mois de conflits.

Suite à cela, il semble pertinent de se demander comment les marchés réagissent face aux nouveaux conflits modernes.

L’analyse et les réponses proposées permettront de tirer des conclusions afin d’anticiper les comportements à venir sur les conflits de demain.

1. L’impact des conflits majeurs

Le passé nous démontre bien l’influence de ces conflits sur la bourse. Lorsque les guerres sont précédées d’une période de fortes tensions, le comportement des marchés se divise en deux temps. Les actions mondiales baissent durant la phase de montée des risques et remontent quand la guerre est déclarée.

Actuellement, nous observons les impacts du conflit Ukraine-Russie, ces tensions entre les deux pays font craindre des retentissements importants sur les indices boursiers.

1.1 La Guerre du Vietnam

L’effet le plus marquant de la guerre du Vietnam fut l’inflation croissante pendant le conflit, qui a contribué à la période de récession à partir de 1967 jusqu’aux années 80.

Le plus grand protagoniste est le coût de la guerre en Vietnam qu’on estime entre 100 et 200 milliards de dollars (voir tableau), mais selon plusieurs économistes, si l’on considère l’impact des effets secondaires et indirects (soins médicaux physiques et mentaux, pensions pour les vétérans, etc.), on peut estimer un chiffre beaucoup plus important.

Pourquoi observe-t-on une récession à partir de la moitié des années 60, en prenant en compte le début du conflit en 1955 ?

Depuis la première année de mandat de Kennedy (1961), les coûts de la défense continuent à augmenter drastiquement, dont les charges pour la guerre, dû à l’engagement des troupes américaines sur place. Avant composée de 900 conseillers la présence militaire accrue de 540.000 soldats en 1968, sous l’autorité de Kennedy et Johnson

La montée de l’inflation à partir de 1965 peut s’expliquer par plusieurs facteurs. En premier lieu, il y a eu la brutalité de l’accélération des dépenses militaires et sociales. Toutefois, l’inquiétude suscitée par la montée de l’inflation se trouvait contrebalancée par les bénéfices que certains groupes retirent de la croissance des entreprises de certains secteurs accompagnés par l’augmentation des salaires. Néanmoins, la surchauffe de l’économie causa des déséquilibres : à partir de 1966, le taux de rentabilité des entreprises américaines tend à décroître, notamment en raison des pressions salariales liées à la situation de plein emploi. S’ajoutant à la baisse de compétitivité des produits américains sur les marchés extérieurs. Si dans la première partie des années 60 les coûts salariaux restaient stables, à partir de 1966 l’augmentation de ces derniers atteint les profits des entreprises.

L’économie américaine se maintient à ce moment grâce à la forte consommation interne et l’augmentation de la demande étrangère, qui favorise la sortie des capitaux depuis les USA vers l’outre-mer. Confrontées à la dégradation de leur taux de rentabilité, les entreprises américaines ont tendance à réagir à la hausse des prix. En particulier, les entreprises ont réagi à la chute de leur taux de profit par une utilisation intensive de leurs équipements en causant en supplément la baisse des taux de productivité.

Dans les années 60, à plusieurs reprises les politiques budgétaires et fiscales menées par le gouvernement comme l’augmentation des impôts et des taux d’intérêts devaient ralentir l’inflation, mais la politique monétaire de la FED jouait à contre-courant en autorisant une augmentation de la masse monétaire, pour effet, une flambée de l’inflation à 5.3% en 1969 et 5.9% en 1970.

Cela accompagné par la croissance spectaculaire de la concurrence internationale notamment de l’Europe et du Japon, a pour résultat la réduction de la suprématie Américaine face à ces derniers. Les effets à long terme de l’inflation issues des années 1960 furent la détérioration de la balance commerciale américaine et surtout la fin du système monétaire international de Bretton Woods. Lorsque le ralentissement de l’économie américaine se fit sentir en mai 1971, l’Allemagne décida de faire flotter le mark. Suivie bientôt par d’autres pays européens et devant le refus de l’Amérique à intervenir sur sa monnaie, les Européens demandent la conversion de 420 millions de dollars en or, suivis en juin par la Suisse qui demanda la conversion de 125 millions de dollars. Les réserves monétaires américaines étant au plus bas, le FMI décida qu’il n’accepterait plus les dollars en paiement des règlements internationaux.

Pour contrer la situation, les USA furent ainsi obligés d’emprunter des monnaies étrangères pour financer leurs dettes. Nixon se résolut à agir le 15 août 1971, en annonçant la première phase de sa Nouvelle Politique Économique consistant en un blocage de tous les prix et salaires pendant trois mois. Une seconde phase de 14 mois (jusqu’au 13 janvier 1973) maintiendra les prix et les salaires sous surveillance. Un certain nombre de mesures budgétaires et fiscales accompagnaient ce plan, comme des réductions de taxe à l’achat des automobiles, dans l’espoir de voir l’industrie automobile servir de locomotive au reste de l’économie. Richard Nixon fût amené à adopter la politique économique la plus dirigiste de toute l’Après-Guerre mondiale. Une dévaluation de 7,9 % du dollars se révéla insuffisante. Une seconde dévaluation intervient en février 1973 (soit 10 % ; l’once d’or évaluée à 42 dollars), suivie d’une dévaluation de facto en juin 1973 lorsque les autres monnaies ont été réévaluées du fait de la décision américaine de laisser flotter le dollar.

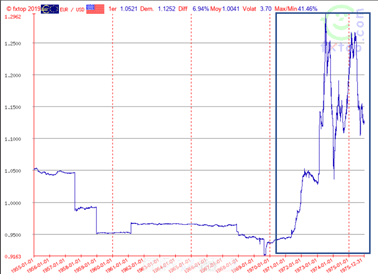

Néanmoins, on constate que la courbe du Dow Jones, malgré les événements négatifs, s’est toujours reprise des récessions et que dans une vision globale et à long terme la tendance reste croissante. Cela est dû à plusieurs facteurs tels que la globalisation des marchés et le progrès technologique, qui améliorent les temps et les distances d’action.

1.2 Les chocs pétroliers

En 1973 a eu lieu le premier choc pétrolier. Il prend place lors de la guerre du Kippour (ou du ramadan) opposant Israël à une coalition arabe menée par la Syrie et l’Égypte. Les États-Unis décident d’intervenir en apportant leur soutien à l’État hébreu. Les pays du Golfe réunis dans l’OPEP (Organisation des pays exportateurs de pétrole) décident de réagir diplomatiquement en réduisant leurs productions de 25%. En conséquence, le prix du baril augmente ainsi que sa volatilité et le prix du baril est multiplié par deux et demi en l’espace d’un an. Au niveau mondial, les conséquences sont nombreuses et importantes : ralentissement des rythmes de croissance de la production industrielle, et en particulier de l’industrie manufacturière, accélération de la hausse du chômage, inflation galopante, forte augmentation des déficits budgétaires dans la plupart des pays. »

Concernant le deuxième choc pétrolier, il a également été la conséquence de tensions avec les États-Unis. Afin de comprendre les conséquences, il faut se pencher sur les causes. En 1953, le shah Mohammad Reza Pahlavi reprend le pouvoir en Iran en étant fortement soutenu par les États-Unis. Ce régime va être vivement critiqué par la population et va faire naître une réticence du peuple vis-à-vis de l’occident.

C’est dans ce contexte que va avoir lieu la révolution islamique en 1979 et va mettre au pouvoir des dirigeants fermement opposés à l’impérialisme étranger. Cette crise politique va entraîner une baisse de l’exportation du pétrole iranien. De plus, la guerre Iran-Irak débute le 22 septembre 1980 et ne va pas arranger la situation. En conséquence, le prix du baril passe de 13$ en 1978 à 30$ en 1980 (équivalent à 100$ en 2008).

Un choc pétrolier va dans un premier temps engendrer un ralentissement de la croissance car l’augmentation du prix va pousser les ménages à moins consommer et donc les entreprises à moins produire. Le chômage va par la suite augmenter ce qui va à nouveau baisser le pouvoir d’achat et la boucle se répète.

À propos du futur, avec une activité économique en hausse et une population toujours plus grandissante, les besoins en énergies vont indéniablement augmenter. Les ressources naturelles limitées en quantités comme le pétrole seront encore plus enclin à être au centre de chocs pétroliers. De nouveaux chocs pétroliers ,ou même énergétiques en général, sont donc possibles.

1.3. L’attaque du World Trade Center

Les attentats du 11 septembre ont provoqué la peur dans le monde entier, le cœur de New-York est effondré et les États-Unis font face à un nouvel ennemi. Bien évidemment, cet événement a eu un impact sur l’économie américaine, mais également mondiale. Nous allons voir ici, quelles sont ces retombées et comment le monde économique a vécu ce cataclysme.

Le jour des attentats, le NYSE, l’AMEX et le NASDAQ n’ont pas ouvert et sont restés fermés pendant 5 jours. A la reprise des transactions le lundi 17 septembre, les pertes ont été importantes, dû à l’incertitude provoquée par les événements. Les investisseurs n’avaient jamais vécu ce genre d’incident auparavant et des indices phares comme le Dow Jones et le NASDAQ, ont plongé successivement de 7,1% et 6,5% en une seule séance montrant ainsi l’ampleur des dégâts provoqués par ces attentats.

À la fin de la semaine, les pertes de Wall Street étaient historiques. La valeur du Dow Jones avait diminué de 14,26%, alors que le S&P 500 et le NASDAQ ont plongé de 11,6% et de 16,1%. Ce fut la pire semaine enregistrée par le Dow Jones depuis la Grande Dépression. Par la suite, toutes les places boursières à travers le monde allaient suivre le pas.

Par ailleurs, nous pouvons penser qu’une crise a découlé d’un événement de cette ampleur, mais le Dow Jones n’a mis qu’un mois pour revenir à son point du 11 septembre. Le NASDAQ quant à lui s’est relevé plus lentement, car il faut noter qu’en 2001, l’économie américaine connaissait un ralentissement de sa croissance économique dû à l’éclatement, depuis quelques mois, de la bulle Internet.

Les marchés asiatiques et européens, eux, ont enregistré des réactions différentes. Par exemple, l’indice de la Bourse de Tokyo, le NIKKEI, a plongé de près de 7% dès le 12 septembre, alors que celui de la Bourse de Londres a légèrement progressé. Chaque indice boursier qui a subi une baisse, s’est vu en pleine expansion dès la reprise de l’économie américaine au mois d’octobre 2001.

2. L’évolution des comportements face aux conflits

Au 21ᵉ siècle, les conflits directs se font plus rares dans les parties Européenne et Américaine du monde. En effet, les conflits ont changé de nature avec une augmentation de l’ampleur de la menace terroriste sur ces territoires. Il semble donc nécessaire d’orienter l’analyse sur les différentes attaques terroristes majeures de ce siècle.

Comme expliqué précédemment, lors des attaques du World Trade Center, le CAC 40 dévisse de 7,39%, le Dow Jones de 7,1% le jour de la réouverture et le NASDAQ de 6,5% ce même jour. De même, lors des attentats dans des trains de la banlieue de Madrid, le 11 mars 2004, le CAC 40 avait plongé de 3%. Au lendemain de l’attaque de Londres en 2005, les bourses chutent de 1,5% à Londres et Paris, et près de 2% à Francfort. En revanche, Wall Street demeura stable (+0,2%) et la bourse de Tokyo ne perdit que 0,3%. Lors de l’attaque du marathon de Boston en 2013, l’indice Standard and Poor’s 500 chuta de 2,4%, bien davantage que les bourses européennes dont les replis furent compris entre 0,2% (Francfort) et 0,7% (Bruxelles).

En comparaison à la suite des attentats de Charlie Hebdo, à Paris, à la réouverture des marchés le 16 janvier, le CAC 40 n’a décroché que de 1% pour finir la journée à -0,008% soit une quasi-stagnation malgré les événements. Suite à cet attentat les autres grandes places boursières Européennes n’ont quasiment pas évolué (Francfort le DAX +0,05%, Londres +0,46 %).

Il semble donc que plus le lieu de l’attentat est loin de chez eux, plus les investisseurs auront tendance à sous-estimer son impact. En effet, lors des attaques en Europe, les places boursières subissent de plus fortes variations que les bourses américaines et inversement.

Sur 8 grandes attaques terroristes mondiales (du 11 septembre aux attentats de Berlin en 2016), la bourse de Paris a chuté en moyenne de 1,8%, contre 1,58% pour Francfort et 1,31% pour Wall Street.

Il apparaît alors que les marchés sont de moins en moins sensibles aux attaques terroristes. En effet, les investisseurs sont de plus en plus conscients que l’impact de ces attaques est souvent négligeable sur l’état global sut de l’économie du pays. Selon une étude publiée en 2004 par S. Brock Blomber, Grégory D. Hess et Athanansios Orphanides, « les 177 actes terroristes étudiés par ces trois professeurs d’économie américains, entre 1966 et 2000, se sont soldés en moyenne par un recul de 0,048% seulement du PIB américain (produit intérieur brut) par habitant, en base annuelle. »

Cependant, il est important de souligner que si l’impact sur les indices est minime, il n’en reste pas moins très important sur certaines entreprises et leurs secteurs d’activité. Par exemple, le secteur de l’aviation civile a fait face à une crise conjoncturelle très dure. Les attentats ayant généré un arrêt complet de la circulation aérienne aux États-Unis et une baisse de confiance des consommateurs, le trafic aérien Européen à lui aussi été impacté. Les entreprises ont fait face à une forte baisse de l’activité et donc ont dû mettre en place des licenciements massifs et ont mis plusieurs années avant de retrouver l’équilibre.

3. Point sur l’actualité, les tensions en Ukraine

Les tensions ont culminé ces dernières semaines alors que la Russie concentre ses troupes à la frontière ukrainienne depuis début 2021. En effet, Vladimir Poutine a commencé à constituer un grand nombre de troupes autour de la région du Donbass, faisant craindre une éventuelle invasion. L’annexion de la Crimée par la Russie il y a huit ans en particulier justifie ces craintes. Ces exercices militaires menés par la Russie sont avant tout un moyen de pression sur l’Ukraine, qui veut rejoindre l’OTAN pour assurer sa protection militaire.

Ces pressions russes sur l’Ukraine nuisent aux indices boursiers. Le CAC 40 a chuté de 3,97% pour s’échanger sous 6800 le lundi 23 janvier 2022. Le Dax allemand et la bourse de Milan suivent la même trajectoire. Aux États-Unis, le Dow Jones a chuté de 2,40 % lundi, tandis que le S&P 500 a perdu 3,04 %. Le Nasdaq a perdu 15% depuis novembre. En conséquence, Wall Street a connu sa pire semaine depuis la crise du coronavirus en mars 2020. De l’autre côté des montagnes de l’Oural, l’indice Micex a chuté de 6,29 % et l’indice RTS de 8,55 %. Pendant ce temps, le rouble a chuté de plus de 30 %. Toutes ces baisses récentes sont clairement liées à la crise ukrainienne, en particulier aux pays occidentaux qui s’inquiètent de l’agression russe. Si la Russie envahit, l’UE menacerait Moscou de sanctions économiques majeures.

Une éventuelle attaque russe pourrait déclencher une crise du gaz avec une forte hausse des prix des matières premières, et de fait Moscou pourrait décider de couper ses approvisionnements en pétrole et en gaz vers l’Europe. Une telle décision ne sera pas sans conséquence pour la Russie, qui est extrêmement dépendante de l’Europe pour ses exportations.

En 2014, la crise ukrainienne avait déjà fait chuter les cours boursiers européens. L’Ukraine est l’un des principaux producteurs mondiaux de blé et les prix du maïs ont augmenté. Les investisseurs craignent que le différend ne prolonge les délais de livraison. À cette époque, la monnaie nationale de l’Ukraine, la hryvnia, s’était dépréciée. De nombreuses personnes ont alors commencé à acheter des devises étrangères, provoquant une fuite massive des capitaux.

Alors que la Russie déploie des dizaines de milliers de soldats à la frontière ukrainienne, les États Unis prévoient de mettre en œuvre des sanctions financières très sévères à l’encontre de la Russie. Parmi les options, les États Unis envisagent d’exclure la Russie du réseau Swift. Cette décision aura des conséquences très graves pour la Russie qui se retrouverait exclue du commerce international.

Les tensions entre l’Ukraine et la Russie secouent la Bourse de la capitale russe, avec le cours du rouble à la baisse depuis une semaine engendrées par les craintes de l’augmentation des tensions entre ces deux pays, accentuées par les risques de sanctions qui pourraient être infligées à Moscou.

Il faut toutefois nuancer ces mouvements boursiers. Emmanuel Macron travaille en ce moment même à une éventuelle désescalade, cherchant la médiation avec Vladimir Poutine. Les mouvements militaires russes s’apparentent (pour l’instant) plus à des avertissements qu’à un passage à l’acte et les cours devraient repartir à la hausse dès lors que les tensions russo-européennes seront retombées.

Conclusion

Malgré une tendance globale à la hausse des marchés boursiers, les conflits armés ont un impact clair. Cette influence négative est encore aggravée si le pays a une implication directe dans la crise et de la proximité géographique de ce dernier. Cependant, il est aisé de constater que cette incidence tend à se réduire en fonction de la nature du conflit et de la répercussion directe sur l’économie globale du pays. Dans les cas de conflits armés, les réactions des marchés boursiers ont tendance à être de plus en plus faibles, mais restent bien supérieures à l’impact que peuvent avoir les attaques terroristes sur les marchés. La nature et la proximité des conflits semblent donc être deux éléments clés pour tenter d’anticiper l’ampleur présumée sur les marchés.

Il semble évident que l’évolution de la nature des tensions entre l’Ukraine et la Russie va être un élément clé pour tenter d’anticiper l’impact que ces tensions auront à moyen terme. L’invasion militaire totale de l’Ukraine par la Russie semblant être l’option la moins probable, il est permis de penser que les répercussions de ce conflit sur les marchés boursiers seront modérées et se résorbent assez rapidement.

Nous avons pu voir à travers notre analyse que les places boursières ont connu de nombreux bouleversements à travers le temps. Les guerres, crises ou encore pandémies telles que nous le connaissons actuellement, ont eu des conséquences plus ou moins importantes pour les marchés boursiers et sur l’économie de manière plus globale. Cependant, malgré des fluctuations parfois vertigineuses, les marchés font état d’une tendance fortement haussière depuis leur création. Enfin, malgré tous les conflits qu’a connu la bourse, on peut observer que sur le long terme, le marché se redresse et que les effets ont un impact à court et moyen terme.

Le Dow Jones, plus vieil indice boursier à ce jour, illustre parfaitement la croissance des marchés à travers les âges.

Créé en 1896, il valait alors 40,94 points. Depuis, l’indice a suivi une croissance exponentielle, et ce, malgré des crises de grande ampleur comme nous avons pu le voir, pour atteindre en 2021 une valeur supérieure à 35 000 points. Il est donc nécessaire de bien se tenir au courant de l’actualité pour anticiper, mais il faut aussi savoir prendre du recul.