L’horizon d’investissement peut sembler être un concept flou pour un grand nombre d’investisseurs. Il s’agit pourtant d’un paramètre clé qui influencera notre choix de supports et de volatilité. L’horizon d’investissement est la durée pendant laquelle un individu peut investir sur un support sans avoir besoin de récupérer les fonds. Dans les faits, les fonds peuvent être récupérés, mais il faut prévoir de ne pas en avoir besoin pendant l’horizon d’investissement, sauf cas de force majeur. S’engager sur une durée prédéfinie peut sembler stressant, c’est pourquoi il est nécessaire de pouvoir établir son horizon avant tout investissement.

Concilier son horizon d’investissement et son objectif

L’investisseur peut avoir de nombreuses raisons de vouloir se constituer une épargne. Ces raisons ou objectifs peuvent être divers et variés et sont propres à chacun.

Nous pouvons par exemple souhaiter dynamiser son épargne plutôt que de la laisser sur son compte-courant dans l’optique d’un achat important dans quelques mois. L’investisseur aura besoin des fonds sur le court-terme pour son achat : il ne pourra donc pas s’engager sur des supports d’investissements à horizon long terme. Si un investisseur veut préparer sa retraite ou mettre de l’argent de côté pour l’étude de ses enfants, il pourra s’engager sur des produits à horizon long terme puisqu’il n’aura besoin des fonds que dans plusieurs années.

Les types d’horizons d’investissements

Il existe trois types d’horizons d’investissements :

- L’horizon court terme : inférieur à 3 ans ;

- L’horizon moyen terme : entre 3 et 8 ans ;

- L’horizon long terme : supérieur à 8 ans.

Les durées peuvent varier selon l’établissement financier proposant les supports.

Choisir un produit ou son risque selon l’horizon d’investissement

Il est très important de choisir correctement le support selon lequel investir afin d’optimiser son investissement.

Une personne voulant préparer sa retraite peut très bien laisser son argent sur son livret A, mais cela ne serait pas optimal.

Dans une optique court terme, l’investisseur devrait se diriger vers des produits sans risques et liquides. En effet, dans une optique de création de patrimoine, personne ne peut prévoir comment évoluera le marché et il semble plus judicieux de ne prendre aucun risque si les fonds placés sont nécessaires dans le court-terme. Les placements tels que les Livret A, LDD, PEL, etc sont une option. Il est également possible de passer par une assurance vie prudente, qui reste un placement liquide et sans risque selon ce qu’elle contient. Dans une optique de spéculation, des placements risqués comme les actions sont plus logiques si l’investisseur y voit un potentiel gain rapide et s’il est prêt à encourir le risque associé.

Dans une optique moyen terme, une assurance vie plus dynamique peut-être une bonne option tant que le risque pris est en adéquation avec ce que peut supporter l’investisseur.

Dans une optique long terme, un panel de choix bien plus grand est disponible. Les investissements plus risqués et constants (cf. lisser le risque par l’épargne programmée), comme les actions, par le biais d’une assurance vie ou d’un PEA. Cela permet de profiter d’une fiscalité plus avantageuse à court et moyen terme. Des solutions plus complexes comme l’immobilier ou la Private Equity sont également possibles à partir de certains montants d’investissements.

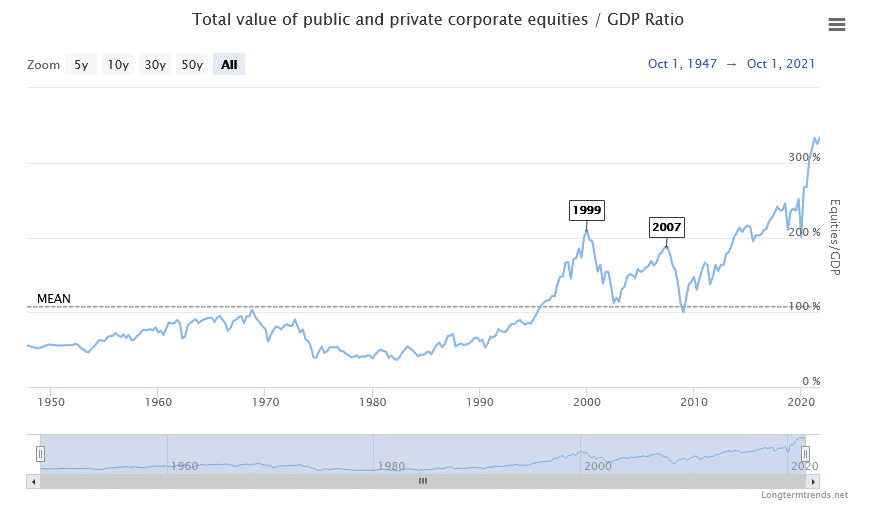

Pourquoi privilégier l’horizon long terme ?

Comme énoncé précédemment, l’horizon long terme permet d’avoir accès à plus de solutions et d’avoir un investissement d’avantage « sur-mesure ».

Elles seront généralement plus rémunératrices que des placements courts ou moyens termes et l’investisseur sera, dans la majorité des cas, rémunéré par sa prise de risque ou sur certains supports, immobiliers par exemple, il sera mieux rémunéré pour son engagement à risques égaux.

Même sur des solutions relativement risquées, une optique long terme permet d’utiliser une stratégie d’épargne programmée (cf. lisser le risque par l’épargne programmée) afin de réduire le risque pris.

Un investissement long terme présumé de commencer plus tôt à investir et rend les objectifs bien plus facilement atteignables et moins stressants. L’AMF (Autorité des Marchés Financiers) nous donne des exemples d’effort d’épargne pour un objectif selon l’âge à lequel on commence :

On peut voir qu’il est bien moins « lourd » d’épargner sur le long terme plutôt que de privilégier des durées plus courtes.

À noter que l’horizon d’investissement n’est pas ferme et qu’il ne s’agit que d’une information. Une personne peut investir sur les marchés avec un horizon d’investissement de 15 ans, mais s’arrêter au bout de 10 ans s’il a besoin des fonds. La grande majorité des supports d’investissements ne nécessitent pas de réellement s’engager sur une durée.

Conclusion

L’horizon d’investissement est un facteur clé, autant que la risque, à prendre en compte dans le cadre d’un investissement. Ce dernier va déterminer les supports qui nous seront accessibles, et logiquement le retour attendu. De manière générale, il semble que le long terme soit à privilégier, car, comme dit l’adage, « Rome ne s’est pas faite en un jour ».